深度解析:转账支票与电汇的五大关键区别,一看就懂!

转账支票与电汇,作为金融领域两种常见的支付工具,各自承载着不同的功能和特点,适用于不同的交易场景。本文将详细探讨转账支票与电汇之间的主要区别,帮助读者更全面地理解两者的差异。

一、定义与基本特性

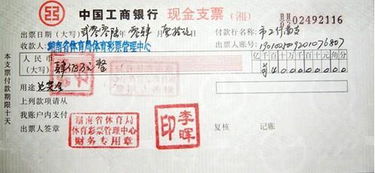

转账支票是一种由单位签发的,用于通知银行从其账户上支取款项并转账给指定收款人的书面凭证。它主要用于各单位之间的商品交易、劳务供应及其他经济往来的款项结算。转账支票的特点在于其无金额起点的限制,且只能用于转账,不得支取现金。此外,转账支票还具有背书转让的灵活性,即在出票人授权下,可以更改收款人姓名和金额,为企业提供了较大的操作空间。

电汇则是通过银行或其他金融机构,以电子方式将资金从一个账户直接转移到另一个账户的过程。电汇以其高效性和全球性著称,能够在极短的时间内完成资金转移,无论是国内还是国际的资金往来都能得到可靠保障。电汇的便捷性在于汇款人只需填写电汇单并前往银行柜台办理,款项即可迅速到达收款人账户,尤其适用于异地支付场景。

二、使用场景与结算地区

转账支票的使用场景主要集中于同城或特定区域内的经济交易。由于其物理形态的存在,转账支票更适合于面对面交易或近距离的款项结算。同时,转账支票的无金额起点限制和背书转让功能,使得它在中小企业间的日常交易中得到广泛应用。

电汇则打破了地域限制,特别适用于异地乃至跨国的资金结算。无论是企业间的货款支付,还是个人向异地单位或个人的资金转账,电汇都能提供快速、安全的服务。在国际贸易中,电汇更是不可或缺的支付手段之一,它能够有效降低交易风险,确保交易资金的及时到账。

三、操作流程与到账时间

转账支票的操作流程相对简单,付款单位签发转账支票后交予收款单位,收款单位可持支票到其开户银行办理转账手续。然而,由于需要经过银行间的清算和结算流程,转账支票的到账时间通常较长,一般需要三个工作日左右。此外,若支票上的收款人名称、金额等要素未补记完整,还需进行补记后才能进行背书转让和提示付款。

电汇的操作流程则更加高效。汇款人填写电汇单并前往银行柜台办理后,银行将迅速通过电子渠道将资金划拨至收款人账户。一般而言,电汇的到账时间非常短,通常只需数小时至一个工作日即可完成资金转移。这种即时性不仅提高了资金的使用效率,还降低了因资金滞留而产生的风险。

四、费用与成本

转账支票在结算过程中一般不需要额外支付手续费(除非银行有特殊规定),这使得它在一定程度上降低了交易成本。然而,由于需要依赖物理介质进行传递和清算,转账支票在资金流转的效率和安全性上可能略逊于电汇。

电汇则根据所汇金额的不同收取一定的手续费,一般在5-20元不等。虽然增加了交易成本,但电汇的高效性和全球性使得其在跨地域、大额资金交易中具有不可替代的优势。同时,随着电子支付技术的不断发展,部分银行也推出了优惠或减免手续费的措施,以吸引更多客户使用电汇服务。

五、安全性与风险控制

转账支票在安全性方面存在一定的局限性。由于支票是实体凭证,容易丢失、被盗或伪造,因此在使用过程中需要特别注意保管和防伪。同时,支票结算过程中还可能涉及背书转让等复杂环节,增加了操作风险。

电汇则通过电子渠道进行资金转移,有效降低了因物理介质丢失、被盗或伪造而产生的风险。此外,银行在办理电汇业务时会进行严格的身份验证和资金核查,确保资金的安全性和合规性。在风险控制方面,电汇也更具优势。

六、总结与展望

综上所述,转账支票与电汇作为两种常见的支付工具,在定义、使用场景、操作流程、到账时间、费用成本以及安全性等方面均存在显著差异。转账支票以其无金额起点限制和背书转让的灵活性适用于同城或近距离的经济交易;而电汇则以其高效性、全球性和便捷性成为异地及跨国资金结算的首选方式。

随着金融科技的不断进步和支付方式的不断创新,转账支票和电汇等传统支付工具也在不断演变和完善。未来,我们可以期待更加高效、安全、便捷的支付解决方案的出现,以满足不同场景下的多样化支付需求。同时,企业和个人也应根据自身实际情况和交易需求选择合适的支付方式,以实现资金的最优配置和最大效益。

- 上一篇: 乌兹别克斯坦是哪个国家或地区的一部分?

- 下一篇: 揭秘!阿姆斯特丹14点,北京此刻是几点?

-

揭秘!无纺布与熔喷布的区别,一看就懂!资讯攻略12-07

揭秘!无纺布与熔喷布的区别,一看就懂!资讯攻略12-07 -

微信钱包余额轻松查,一看就懂!资讯攻略11-06

微信钱包余额轻松查,一看就懂!资讯攻略11-06 -

鼠标单击、右击、双击操作全解析:一看就懂的实用教程资讯攻略02-02

鼠标单击、右击、双击操作全解析:一看就懂的实用教程资讯攻略02-02 -

如何正确区分胸罩大小,一看就懂!资讯攻略11-03

如何正确区分胸罩大小,一看就懂!资讯攻略11-03 -

如何正确填写工作性质一栏,一看就懂!资讯攻略11-15

如何正确填写工作性质一栏,一看就懂!资讯攻略11-15 -

个税税率表全解析,一看就懂!资讯攻略02-18

个税税率表全解析,一看就懂!资讯攻略02-18