银行汇票与银行本票的关键差异

银行汇票和银行本票的区别

银行汇票和银行本票是两种常见的金融工具,用于在不同场合下的资金支付和结算。虽然它们都属于票据的一种,但在定义、使用范围、款项解付、付款期限以及其他相关特性上存在着明显的区别。本文旨在全面介绍银行汇票和银行本票的不同之处,以帮助读者更好地理解和应用这两种金融工具。

首先,从定义上来看,银行汇票是由出票银行签发的票据,它允许持票人在见票时按照实际结算金额无条件支付给收款人或持票人。这种票据需要指定收款人,受票人只能将汇票兑给指定的收款人。银行汇票具有较高的货币性、流通性和保兑性,为持票人提供高度保障。它通常用于支付那些不愿意接受个人支票的收款人,能够在银行之间广泛流通和转让。此外,银行汇票还可以作为投资工具,持有人可以选择等待到期日收回本金和利息,或将汇票转让给其他投资者。

而银行本票则是由银行签发的、承诺自己在见票时无条件支付确定金额给收款人或者持票人的票据。它属于自付证券,即银行作为出票人,也是最终的付款人。银行本票通常用于在票据交换区域内支付各种款项,可以在市场上自由流通转让,具有很强的流通性。由于银行本票是由银行签发的,因此具有极高的信用度,持票人不必担心无法兑现的风险。

接下来,我们详细探讨银行汇票和银行本票在使用范围上的区别。银行汇票在同城和异地都可以使用,特别是在国际贸易中,银行汇票被广泛使用,因为它允许买方在未来的特定日期支付货款,为卖方提供更灵活的资金管理。卖方可以将银行汇票转让给银行,以便提前获得货款,银行在未来的支付日期收回货款并收取一定的手续费或利息。因此,银行汇票特别适用于需要异地支付或国际支付的场合。

相比之下,银行本票的使用范围则相对有限,通常只用于同一票据交换地区。这意味着,银行本票更适合在同一城市或地区内的支付和结算活动。然而,随着电子支付和票据交换系统的发展,银行本票的使用范围也在逐渐扩大,但总体上仍然不如银行汇票那么广泛。

在款项解付方面,银行汇票和银行本票也存在明显的差异。银行汇票在承兑到期后才能兑付,持票人需要将汇票提交给银行,由银行进行承兑,并在承兑到期后向持票人支付款项。这一过程中,银行可能会对汇票进行托收和清算,确保资金的正确支付。而银行本票则是见票即付的票据,持票人可以在任何时间到银行兑现,无需等待承兑过程。收款人开户银行收到客户提示的本票后需马上入账,然后才通过银行间的清算系统清算资金,回款项。这使得银行本票在支付效率上更具优势。

付款期限也是银行汇票和银行本票的一个重要区别。在我国,银行汇票的付款期通常为一个月,但具体的承兑到期日会根据汇票的出票日期和承兑期限来确定。而银行本票的付款期则相对较长,通常为两个月。逾期兑付的银行本票,银行将不予受理。因此,在使用银行汇票和银行本票时,需要特别注意它们的付款期限,以避免因逾期而导致的支付问题。

除了上述区别外,银行汇票和银行本票在垫款和退款政策上也存在差异。在付款时,如果银行汇票的付款人户和垫款户余额不足,银行可以在一定程度上给予垫款,以确保持票人能够顺利收到款项。然而,如果银行汇票使用后有多余款项,银行会予以退款。相比之下,银行本票在付款户余额不足时不予垫款,并且在使用后也不予退款。这意味着,在使用银行本票时,需要确保付款账户有足够的余额以支付票据金额。

此外,银行汇票和银行本票在签发和兑付的便捷性上也有所不同。银行汇票作为委托他人付款的证券,其签发和承兑过程相对复杂,需要银行进行多层次的审核和确认。而银行本票作为自付证券,其签发和兑付过程相对简单,只需满足基本的票据法规定即可。这使得银行本票在签发和兑付上具有更高的便捷性和灵活性。

从应用场景上来看,银行汇票和银行本票也各有侧重。银行汇票由于其广泛的流通性和高度的安全性,特别适用于国际贸易、企业间大额交易以及投资融资等场合。而银行本票则由于其见票即付的特性和较高的信用度,更适合在同一票据交换区域内的日常支付和结算活动。

综上所述,银行汇票和银行本票在定义、使用范围、款项解付、付款期限以及其他相关特性上存在着明显的区别。这些区别使得它们在不同的应用场景下具有各自的优势和适用性。因此,在选择使用银行汇票或银行本票时,需要根据具体的支付需求和场景来做出合理的选择。

最后,需要注意的是,随着金融市场的不断发展和电子支付技术的

- 上一篇: 拯救损坏文件与目录:高效修复指南

- 下一篇: 揭秘负离子:神奇的自然因子及其惊人功效

-

银行本票与银行汇票的区别详解资讯攻略11-02

银行本票与银行汇票的区别详解资讯攻略11-02 -

轻松几步,快速开通手机银行!资讯攻略11-24

轻松几步,快速开通手机银行!资讯攻略11-24 -

揭秘:银行1类卡与2类卡的差异全解析资讯攻略11-22

揭秘:银行1类卡与2类卡的差异全解析资讯攻略11-22 -

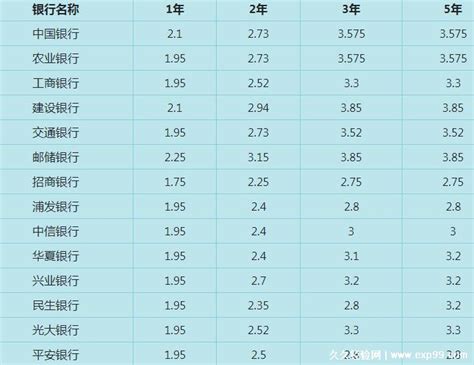

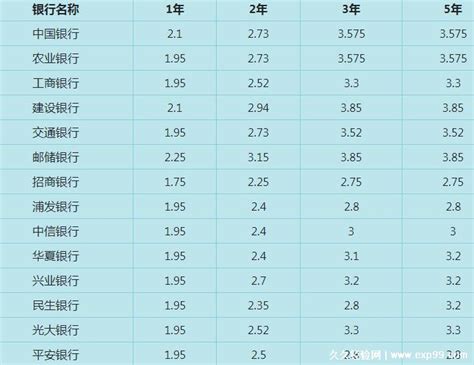

2013年各大银行存款利率概览资讯攻略03-02

2013年各大银行存款利率概览资讯攻略03-02 -

商业承兑汇票带息贴现会计练习题资讯攻略03-16

商业承兑汇票带息贴现会计练习题资讯攻略03-16 -

如何制作银行余额调节表资讯攻略11-11

如何制作银行余额调节表资讯攻略11-11